プレスリリース

2022年2月15日

国際環境NGO 350.org Japan

「環境・持続社会」研究センター(JACSES)

気候ネットワーク

国際環境NGO FoE Japan

メコン・ウォッチ

レインフォレスト・アクション・ネットワーク(RAN)

【共同プレスリリース】日本の3メガバンクが石炭産業への融資総額で未だ世界のワースト3を独占

本日、石炭産業に投融資する世界の金融機関・投資家に関する最新の調査報告【リンク】が、ドイツの環境NGOウルゲワルド、フランスのリクレイム・ファイナンス、国際環境NGO 350.org Japan(350 Japan)とその他25団体によって発表されました。この報告は、石炭採掘や石炭火力発電・石炭インフラ開発など世界の石炭産業の企業1,032社が網羅されている、ウルゲワルドの「脱石炭リスト(Global Coal Exit List:GCEL)」に基づくものです。GCELには、日本の石炭関連企業も掲載されており、投融資の撤退(ダイベストメント)の対象になる例も増えています。

石炭は気候変動の最大の要因であり、パリ協定の1.5℃目標を実現するには早急な石炭フェーズアウト(段階的に減らし、ゼロにすること)が求められています。グテーレス国連事務総長も「先進国は2030年までに石炭火力発電を段階的廃止する」ことを繰り返し求めており、昨年のCOP26グラスゴー会議では、石炭火力発電の削減が初めて合意文書に盛り込まれました。今回の調査報告では、脱石炭が喫緊の課題となり、座礁資産化のリスクが懸念されているにもかかわらず、日本を含む世界の民間金融機関から石炭産業(上述の1,032社)へ、2019年1月から2021年10月にかけて、1.5兆米ドル(約173兆円)(注1)を超える資金が流れていたことがわかりました。さらに、これらの金融機関の多くが2050年投融資ポートフォリオからの排出ネット・ゼロを公約するイニシアティブに参加していることも明らかとなりました。2050年ネット・ゼロ宣言があったとしても、足元で石炭への投融資行動に歯止めがかかっていない実態が浮き彫りとなりました。

調査結果の主なポイントは次の通りです。

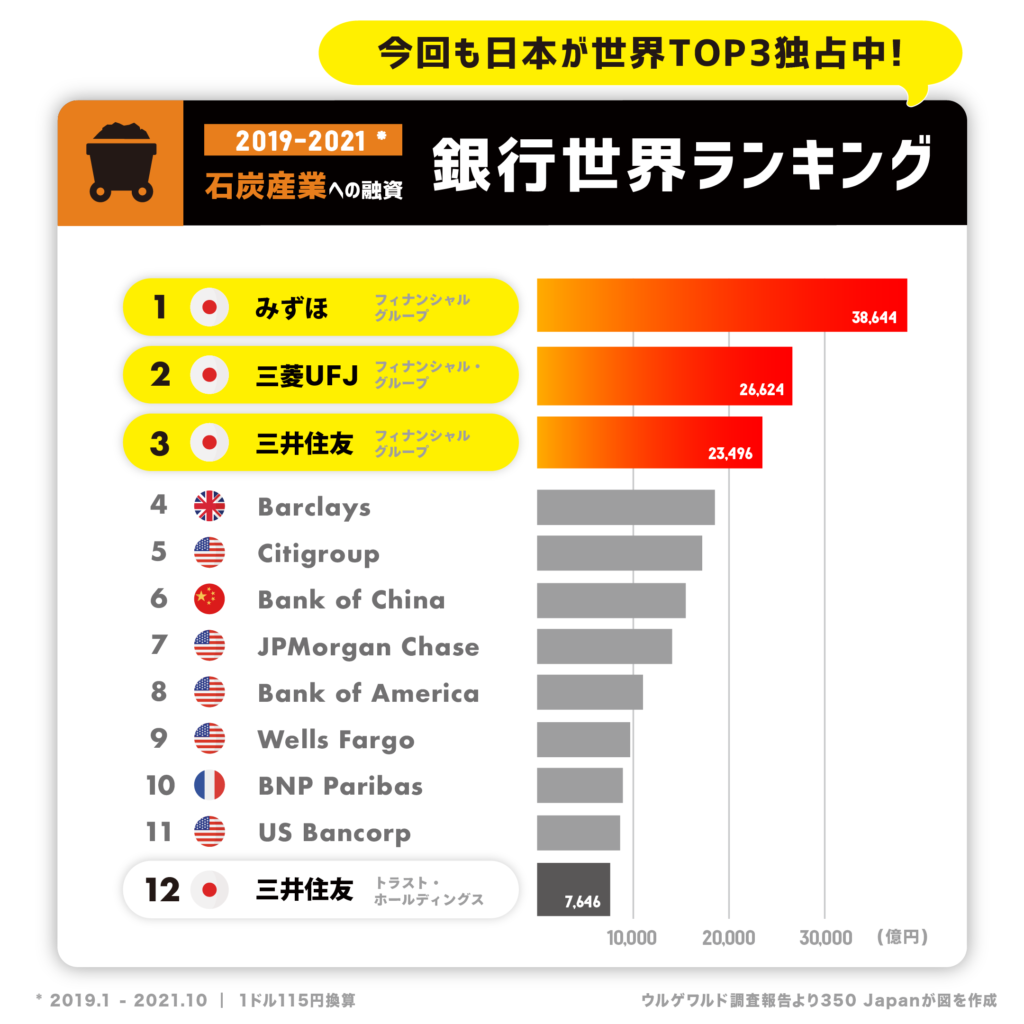

- 2019年1月から2021年10月にかけて世界の376の民間金融機関は、約3,630億米ドル(約41.7兆円)を石炭産業に融資しました。融資総額が最も大きい3金融機関は、第1位がみずほフィナンシャルグループ(みずほFG)の約336億米ドル(約3.8兆円)、第2位が三菱UFJフィナンシャル・グループ(MUFG)の約231億米ドル(約2.6兆円)、第3位が三井住友フィナンシャルグループ(SMBCグループ)の約204億米ドル(約2.3兆円)でした(図参照)。この調査で日本の3メガバンクがワースト3を独占するのは連続3回目です。3メガバンクはいずれも2050年までに投融資ポートフォリオの排出実質ゼロをめざす「ネット・ゼロ・バンキング・アライアンス(Net-Zero Banking Aalliance:NZBA)」に加盟しましたが、気候変動の最大要因をつくり出している石炭産業を支援し続けているのが実態です。また、三井住友トラスト・ホールディングスも約66億米ドル(約7,590億円)で第12位に位置しています。

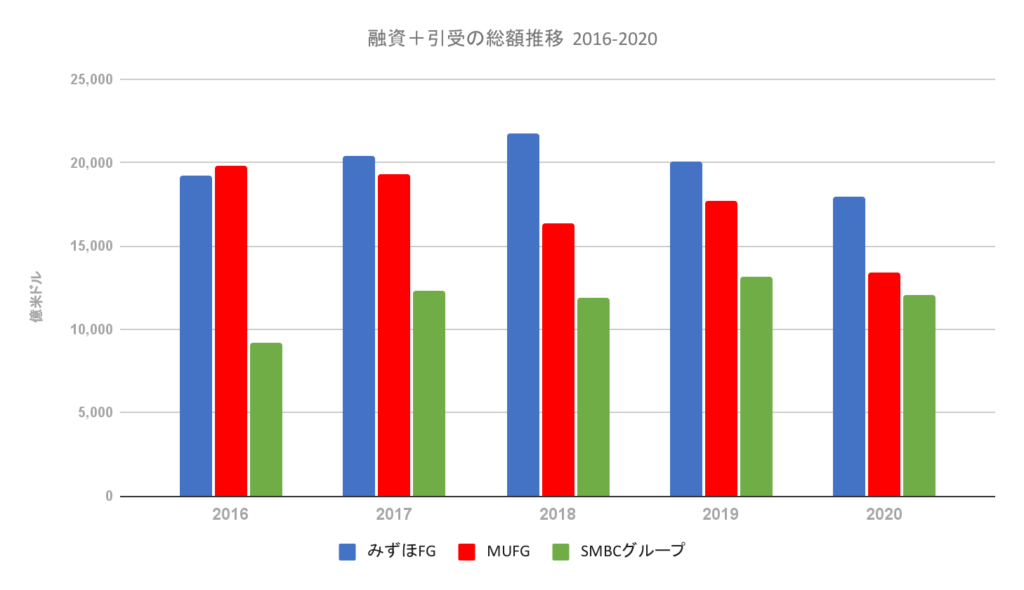

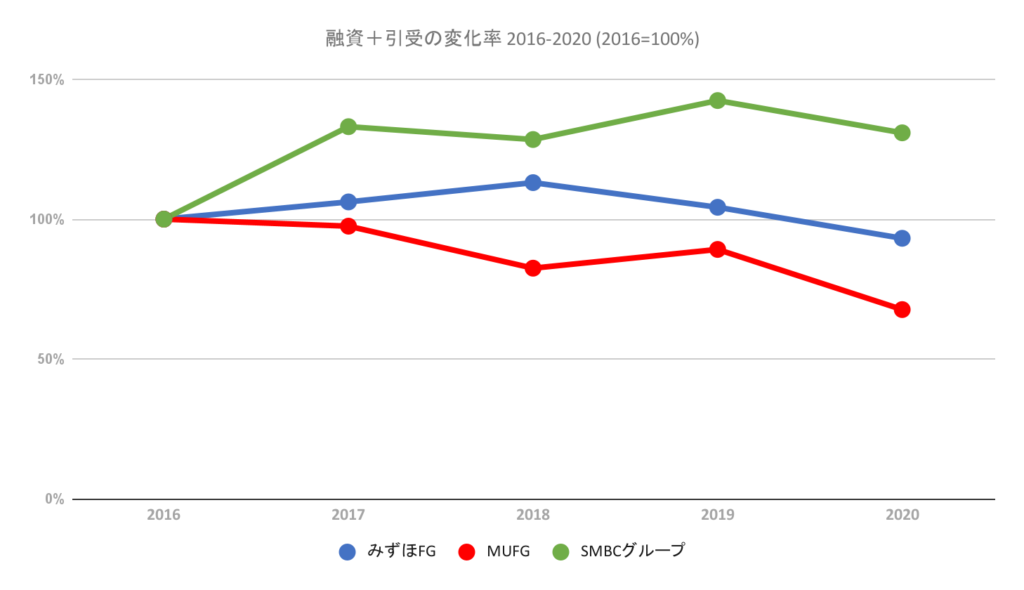

- 下のグラフは、2016年から2020年(注3)にかけて、3メガバンクの石炭産業への融資と引受の総額の経年変化と変化率を表しています。同期間、みずほFGの融資と引受の総額は、約193億米ドル(約2.2兆円)から約179億米ドル(約2.0兆円)へと約7%減少しました。また、MUFGについては約198億米ドル(約2.2兆円)から約134億米ドル(約1.5兆円)へと約32%減少、SMBCグループは約92億米ドル(約1.0兆円)から約121億米ドル(約1.3兆円)へと約31%増加しています。いずれのメガバンクも、パリ協定の合意後も石炭産業に大規模な支援を継続しています。また、みずほFGの融資と引受の総額は、2016年を除くいずれの年も3メガバンク中、最大でした。MUFGは2020年には縮小が見られますが、依然巨額の資金を石炭産業に投じていることに変わりはありません。さらに、SMBCグループは、この中で唯一パリ協定の採択後の2016年以降、融資と引受の総額を大幅に増やしており、他のメガバンクとの差を縮めています。

グラフ:3メガバンクの融資・引受総額の推移と変化率(2016年〜2020年)

ウルゲワルド「脱石炭リスト」投融資調査2021のデータを元に350 Japanが作成

- 世界の4,900以上の機関投資家による石炭産業の株式と債券の保有額は1.2兆米ドル(約138兆円)を超えました(2021年11月時点)。ワースト4はBlackRockを筆頭に米国の機関投資家が占めていますが、第5位に、投資額が約280億米ドル(約3.2兆円)と分析されている日本の「年金積立金管理運用独立行政法人(GPIF)」もランクインしています。また、公立学校の教職員などによって組織されている「公立学校共済組合」は約102億米ドル(約1.1兆円)で第19位、三井住友トラスト・ホールディングスは約93億米ドル(約1.0兆円)で第21位でした。

- 2019年1月から2021年10月にかけて、484の民間金融機関が石炭産業の引受業務を担っており、その総額は約1.2兆米ドル(約138兆円)に達しています。そのランキングのワースト10はすべて中国の金融機関が占めています。

- 上述した、石炭産業への融資、引受、投資(株式・債券の保有)総額で上位にランクインした金融機関・機関投資家のうち、ネットゼロにコミットするイニシアティブ(注2)への加盟機関が多数含まれることが明らかとなりました。融資部門ではワースト12行のうち10行、投資部門ではワースト24機関のうち11機関、引受部門ではワースト12行のうち1行でした。(注4)

350 Japanのシニア・キャンペーナー、渡辺瑛莉は次のようにコメントしています。

「3メガバンクは、2018年以降、新規石炭火力発電向けを中心に支援方針を徐々に厳格化してきました。しかし今回の調査結果は、これらの方針強化が実際の投融資行動に大きな影響を与えなかったことを示唆しています。強化された現在の方針はプロジェクトレベルの制限に留まり、計画中・着工前の「既存案件」は融資が可能であったこと、企業レベルの支援が継続できていること、石炭採掘に関して方針が弱いことなどの数々の抜け穴があるためでしょう。気候危機がすでに現実のものとなり、最悪の状態を避けるために行動できるタイムリミットが迫る中、SMBCグループの支援額がパリ協定採択後の2016年と比べても増加していることは特に懸念されます。

投資家による気候変動対策への視線は一段と厳しくなっています。そんな中、2050年ネット・ゼロという遠い目標を掲げただけで、足元の投融資行動が変わらなければ、銀行は今後、移行リスクや座礁資産リスク、さらには評判リスクを抱える懸念もあります。3メガバンクは、こうした石炭方針の抜け穴を埋めると共に、気候科学に沿って石炭火力向け貸出残高ゼロの期限を前倒しし、さらに1.5度目標と整合するように、石油・ガスについても新規や既存計画の拡張支援を行わないように、方針の厳格化を行う必要があります。気候危機の悪化がもたらすさらなる金融リスクなどの大きな危機を防ぐためにも、今すぐ行動を早めるべきです。」

<注>

(注1)本文中の日本円は、為替レート「1米ドル=115日本円」として計算した参考値です。

(注2)ネット・ゼロ・バンキング・アライアンス(Net-Zero Banking Alliance)、ネット・ゼロ・アセット・マネージャー・イニシアティブ(Net Zero Asset Manager Initiative)、ネット・ゼロ・アセット・オーナー・イニシアティブ(Net Zero Asset Owner Initiative)等。

(注3)今回の調査では、実施タイミングの関係上、2021年のデータには同年11〜12月のデータが含まれていません。そのため経年変化を示す際には、1月から12月までのデータがすべて含まれている、2016年から2020年までを分析対象としました。

(注4)詳細は英語版プレスリリースの図[LINK]をご覧ください。

<参考情報>

ウルゲワルドによる調査報告(英語)【リンク】

本調査の方法論はこちら(日本語版)【リンク】

脱石炭リスト(GCEL)投融資調査のウェブサイト(英語)【リンク】

脱石炭リスト(GCEL)のうち、日本企業のリスト(日本語)【リンク】

3メガバンク融資引受推移(別資料)【リンク】

本件に関する問い合わせ先:

国際環境NGO 350.org Japan、伊与田昌慶、[email protected]